Tout ce qu’il faut savoir sur la comptabilité et la fiscalité des NFT

- novembre 21, 2023

L’adoption progressive des jetons non fongibles (NFT) dans l’économie digitale impose un défi de taille pour la comptabilité traditionnelle. Ces actifs numériques uniques nécessitent une compréhension approfondie des experts comptables, qui doivent désormais jongler entre innovation et traitement comptable adéquat.

I C’est quoi un NFT ?

Un Token Non Fongible (NFT) est une catégorie de jeton numérique, qui se distingue en tant qu’actif numérique unique et irremplaçable, il se démarque des cryptomonnaies telles que le Bitcoin ou Ethereum qui sont interchangeables et donc “fongibles”. Chaque NFT a une identité propre, avec des informations spécifiques et distinctes des autres jetons.

Bien que le concept soit relativement simple, la complexité survient du fait qu’à ce jour, les NFT n’ont pas de définition juridique. Cette absence de cadre légal laisse place à des difficultés, tant sur le plan juridique que comptable. C’est là qu’intervient l’expert-comptable, qui doit analyser chaque cas de manière individuelle et valider son interprétation par un rescrit fiscal si nécessaire.

Les NFT peuvent avoir pour sous-jacent, tout et n’importe quoi. Grâce à la technologie de la blockchain sur laquelle ils sont émis, chaque NFT est rattaché à un certificat de propriété numérique unique et inaltérable. Ce certificat offre une preuve irréfutable de propriété et garantit l’authenticité du NFT tout en facilitant la traçabilité précise de son historique d’échanges. Les NFT sont couramment échangés via des cryptomonnaies, la blockchain Ethereum étant la plus couramment utilisée en raison de sa compatibilité native avec les contrats intelligents nécessaires à la création de NFT.

II Ou s’échangent les NFT ?

L’échange de NFT a lieu principalement sur des places de marché dédiées telle que Opensea et Blur.io, qui simplifient l’achat, la vente et le commerce de ces jetons non fongible. Ces places de marché fonctionnent à la manière de galeries d’art en ligne, permettant aux créateurs de proposer leurs œuvres, encapsulées en NFT, à la disposition d’acheteurs potentiels du monde entier.

Cependant, ces plateformes présentent des défis uniques en matière de fiscalité. Prenons l’exemple d’une entité dont le cœur d’activité est la vente de NFT. La question de la collecte de la TVA se pose : comment celle-ci devrait-elle être perçue lorsque la majeure partie des NFT sont échangés via des plateformes telles qu’Opensea, où l’identité de l’acheteur n’est pas toujours connue ? De Plus, quel serait le taux de TVA adéquat ? Serait-ce 5.5%, 10%, ou 20% ? Ces interrogations demeurent en attente de réponses précises et nécessitent une clarification des autorités compétentes. Il est donc nécessaire de rester informé des avancées en matière de régulation dans ce secteur.

III Comptabilisation des NFT

Comptabilisation en fonction de l’objectif lié à cette acquisition

Lorsqu’une entité décide d’acheter un NFT, la comptabilisation de cette transaction doit être réalisée en prenant en compte le contexte global de l’opération. Cela inclut la raison d’être de cet achat ainsi que l’utilisation envisagée du NFT par l’entreprise ou son dirigeant qui le détient. Par exemple, si elle achète le NFT avec l’intention de le conserver comme un actif à long terme pour un usage durable, le coût d’achat du NFT est comptabilisé comme une immobilisation incorporelle (compte 208). Les questions relatives à l’amortissement ou aux provisions sont ensuite gérées selon les règles comptables habituelles.

Ils peuvent aussi être considérés comme un moyen de paiement, d’échanges et dans ce cas, la comptabilisation adéquate serait dans un compte de 52XXX.

Enfin, pour les traders de NFT, la comptabilisation serait dans un compte de stock.

Évaluation des NFT à la fin de l’exercice

Une fois que les NFT ont été correctement inscrits au bilan, il est nécessaire de les évaluer à la fin de chaque exercice comptable. Cette évaluation varie selon que le NFT est considéré comme une immobilisation ou un placement.

- Si le NFT = Immobilisation : Une provision pour amortissements sera mise en place et comptabilisée tout au long de la durée de vie prévue du NFT (comptes 28 et 68 du PCG). Cet amortissement reflète la dépréciation du NFT au fil du temps. Si le NFT a perdu de la valeur, une provision pour dépréciation peut également être établie (comptes 29 et 68 du PCG).

- Si le NFT = Placement : L’évaluation est légèrement différente. Les variations de la valeur de marché du NFT sont inscrites au bilan, opposées à des comptes transitoires (en accord avec l’article 619-12 du PGE . En cas de perte latente (si la valeur du NFT a diminué), ces variations seront inscrites à l’actif du bilan (comptes 478 et 522). Si un gain latent est réalisé, c’est-à-dire si la valeur du NFT a augmenté, alors ces variations seront enregistrées au passif du bilan (comptes 5202 et 478). De plus, en cas de perte latente, une provision pour risques sera effectuée (comptes 151 et 686).

Lorsque le NFT est vendu, le résultat de l’opération (la plus ou moins-value réalisée) doit être calculé. La méthode FIFO (First In, First Out) est généralement utilisée pour déterminer le coût des NFT vendus. Les comptes 6661 et 7661 sont utilisés pour enregistrer le résultat de l’opération.

IIII Evolution de la comptabilité des NFT

La comptabilité des NFT est un domaine en pleine croissance qui présente des défis uniques en raison de la nature numérique et non fongible de ces actifs. Une compréhension approfondie des réglementations et des normes comptables est essentielle pour assurer une comptabilisation précise et conforme des NFT. Avec l’augmentation de la popularité des NFT, les professionnels de la comptabilité et les régulateurs travaillent ensemble pour établir des directives claires et efficaces en matière de comptabilité des NFT. Alors que cette tendance se poursuit, nous pouvons nous attendre à voir davantage de clarifications et d’orientations dans ce domaine, ce qui aidera les entités à naviguer avec plus de confiance dans l’écosystème des NFT.

Cependant, la réalité actuelle est que les NFT soulèvent des questions comptables complexes pour lesquelles il n’existe pas encore de réponses claires. Les enjeux sont importants, car une mauvaise interprétation des règles pourrait conduire à des redressements fiscaux ou des sanctions de la part des régulateurs. Pour les entreprises qui se lancent dans l’aventure des NFT, il est donc crucial de consulter des experts comptables et avocats afin de naviguer en toute sécurité dans cet univers nouveau.

V Fiscalité des particuliers et NFT

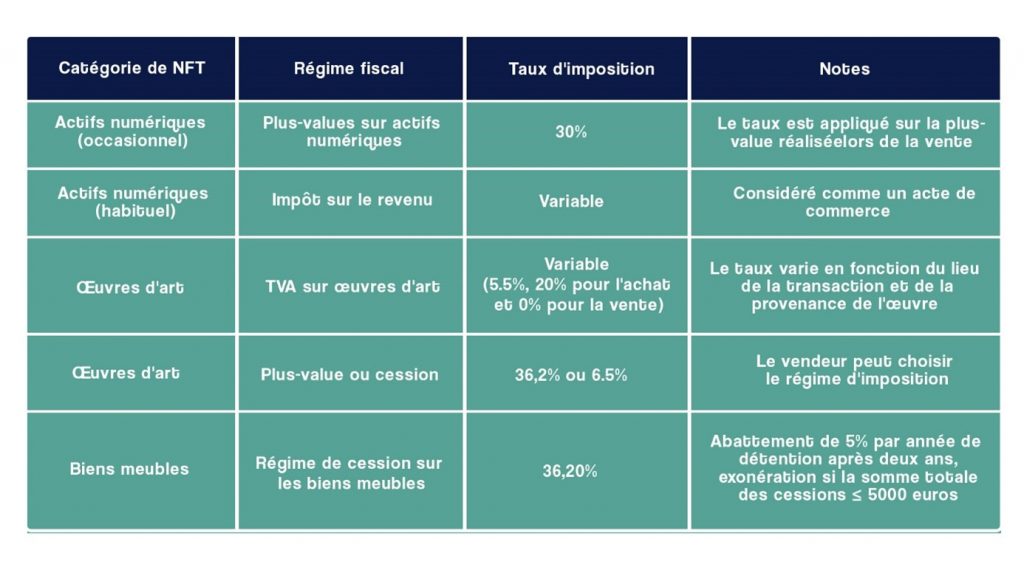

La fiscalité des NFT est une question complexe. En effet, la manière dont les NFT sont fiscalisés dépend de la façon dont ils sont perçus. Il est important de les différencier en tant qu’actifs numériques, œuvres d’art, ou biens meubles. Voici un aperçu de ces différentes manières d’appliquer la fiscalité sur les NFT.

Fiscalité des NFT en tant qu’actifs numériques

Si les NFT sont traités comme des actifs numériques, ils peuvent être soumis à la fiscalité des plus-values sur actifs numériques. Ce régime, connu sous le nom de flat tax, applique un taux fixe de 30%.

L’impôt est calculé sur la plus-value réalisée lors de la vente. La formule pour le calcul est :

prix de cession – ((prix total d’acquisition de cession) x prix de cession) / valeur globale de portefeuille.

- Exemple : si un NFT est acheté pour 3.000 euros et vendu pour 4.000 euros, la plus-value est de 1.000 euros. Le montant de l’impôt serait alors de 30% de cette plus-value, soit 300 euros.

Cependant, cette perspective varie selon que la cession des NFT soit réalisée à titre occasionnel ou habituel par les particuliers. Si elle est occasionnelle, elle est imposée à la flat tax de 30%, mais si elle est habituelle, elle est considérée comme un acte de commerce et est donc imposée à l’impôt sur le revenu/société.

Fiscalité des NFT en tant qu’œuvres d’art

Les NFT peuvent également être considérés comme des œuvres d’art en raison de leur caractère unique et rare. Cependant, il n’existe pas de définition juridique précise d’une œuvre d’art, et les NFT n’apparaissent pas sur la liste limitée des œuvres de l’esprit reconnues par le droit de la propriété intellectuelle.

Si les NFT sont assimilés à des œuvres d’art, ils sont alors soumis à la fiscalité applicable à ce domaine. En France, la TVA (taxe sur la valeur ajoutée) s’applique à l’achat et à la vente d’œuvres d’art. Le taux varie en fonction du lieu de la transaction et de la provenance de l’œuvre. De plus, lors de la vente d’une œuvre d’art, le vendeur peut choisir d’imposer la cession à un taux de 6,5% ou la plus-value à un taux de 36,2%.

Il faut noter que si l’achat du NFT a été effectué avec des cryptomonnaies, la conversion de ces dernières en NFT implique également une imposition selon le régime des plus-values sur actifs numériques.

Fiscalité des NFT sous le régime de cession sur les biens meubles

Enfin, les NFT pourraient être soumis au régime de cession sur les biens meubles. Dans ce cas, le taux d’imposition serait de 36,2%, avec un abattement de 5% par année de détention après deux ans. Si la somme totale des cessions est inférieure ou égale à 5000 euros, le vendeur est exonéré d’impôt.

Il est clair que la fiscalité des NFT est un domaine complexe qui dépend de nombreux facteurs. Si vous envisagez de vendre ou d’acheter des NFT, il est recommandé de consulter un professionnel du droit fiscal afin de comprendre pleinement les implications fiscales.

Tableau de la fiscalité des particuliers concernant les NFT

VI Conclusion

La comptabilité et la fiscalité des NFT représentent un réel défi pour les professionnels de la finance et du droit. Les NFT étant un phénomène relativement récent, les autorités de régulation et les législateurs sont encore en train de mettre en place des directives précises sur la manière de les traiter d’un point de vue comptable et fiscal. Il est donc crucial pour les entreprises et les particuliers qui s’engagent dans l’écosystème des NFT de rester informés des dernières évolutions réglementaires et fiscales. Ils doivent également consulter des experts dans ces domaines pour s’assurer qu’ils respectent toutes leurs obligations.

Il est important de noter que l’aspect réglementaire et fiscal des NFT est susceptible d’évoluer rapidement au fur et à mesure que les autorités s’adaptent à cette nouvelle classe d’actifs. Les entreprises et les particuliers doivent donc rester vigilants et prêts à ajuster leurs pratiques en conséquence.

Le monde s’adapte à cette nouvelle technologie, il est certain que les NFT vont continuer à remodeler la dimension de l’art, de la finance et de nombreux autres domaines. Malgré les défis, la croissance et l’évolution continue pour les NFT qui offrent également de nouvelles opportunités pour les entreprises et les individus prêts à explorer ce nouveau domaine.

Découvrez nos autres articles

Lancer sa boîte dans le Web3, le Guide Ultime

Ce livre blanc résume tout ce que vous devez…

Parlons Crypto

Houssen Issouf Aly a eu l'opportunité de participer à…

Crypto Media

Retrouvez dans cet article, l'ensemble des interventions de notre…

Freelance : Comment se faire payer en cryptomonnaies

Pour les Freelances naviguant dans le secteur du web3,…

PSAN : les spécificités comptables

Alors que l’écosystème des cryptomonnaies en France est encore…

Quel logiciel de pré-comptabilité pour vos transactions cryptos ?

La gestion comptable des actifs numériques représente un défi…

Une question?

Nos derniers articles

Lancer sa boîte dans le Web3, le Guide Ultime

Ce livre blanc résume tout ce que vous devez…

Parlons Crypto

Houssen Issouf Aly a eu l'opportunité de participer à…

Crypto Media

Retrouvez dans cet article, l'ensemble des interventions de notre…

Freelance : Comment se faire payer en cryptomonnaies

Pour les Freelances naviguant dans le secteur du web3,…

PSAN : les spécificités comptables

Alors que l’écosystème des cryptomonnaies en France est encore…

Quel logiciel de pré-comptabilité pour vos transactions cryptos ?

La gestion comptable des actifs numériques représente un défi…

Comparaison des portefeuilles crypto pour les entreprises en 2023

Choisir un portefeuille crypto adapté à votre entreprise n’est…

Percevoir son salaire en Bitcoin ?

Peut-on rémunérer les employés en cryptomonnaies ?